-

Как проверить статус самозанятого

17.02.2023 в 14.45 456Просмотров: 456 0Комментариев: 0 - Три способа

|

Чтобы бизнес спокойно и без рисков работал с плательщиками налога на профессиональный доход (НПД).

Эксперт издания «Бизнес.ру» Лариса Трембицкая проинструктировала читателей, как проверить статус самозанятых тремя способами.

Чтобы не было проблем с проверяющими, важно соблюдать технику безопасности и перед каждой сделкой проверять — не лишился ли самозанятый своего статуса. Если да, то любая налоговая проверка доначислит «зарплатные налоги» и оштрафует.

Такое может произойти неумышленно. Бывает, что самозанятый узнаёт, что потерял статус, «задним числом». Например, заказчик оплатил ему авансом крупную сумму — и самозанятый только при выписке понял, что превысил лимит в 2,4 млн ₽.

Способы проверить статус самозанятого:

- проверить на сайте налоговой инспекции;

- запросить у самозанятого специальную справку из приложения «Мой налог»;

- с помощью разных сервисов.

Важно! Во всех способах проверить самозанятого по ФИО нельзя, так как могут встречаться тёзки. Чтобы не ошибиться, надо проверять статус самозанятого только по ИНН.

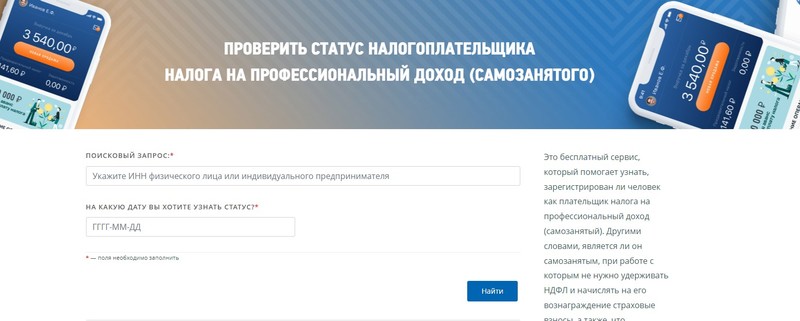

Сервис налоговой

Сервис ФНС — бесплатный. Достаточно ввести его ИНН и указать дату, на которую нужно проверить статус. Других данных, например сумму дохода за текущий год, сервис не выдаёт.

Запросить справку

Самозанятый может сформировать справку в приложении «Мой налог». Она делается быстро и на текущую дату. В ней есть информация, которой нет в сервисе от ФНС: дата постановки или снятия с учёта в качестве плательщика НПД; номер налоговой инспекции, к которой самозанятый «прикреплен» по месту регистрации.

Справка выдаётся по форме КНД 1122035 и имеет статус официального документа с подписью инспекции. Самозанятый может распечатать справку и передать заказчику в бумажном варианте или послать в электронном виде.

Если статус самозанятого не подтвердился

Если вы проверили самозанятого на сайте ФНС или он прислал справку, то с ним можно работать. Если при проверке выяснилось, что он больше не плательщик НПД, последствия зависят от того, кем является самозанятый — физлицом или ИП.

Исполнитель — физлицо

В этом случае организация или ИП обязана перечислить за него подоходный налог и страховые взносы. Сделать это нужно с даты, когда был утерян статус.

Если компания вовремя не перечислит долг, налоговики могут начислить штраф — 20 % от суммы налога и страховых взносов (ст. 122 НК РФ).

Исполнитель — самозанятый ИП

Это самая безопасная сделка для заказчика. Предприниматель сам платит все налоги и отчитывается перед налоговиками.

Важно! В законе не указано, что самозанятый должен предупреждать клиентов о потере статуса.

Как снизить риски

Чтобы обезопасить себя, рекомендуем прописать в договоре обязанность исполнителя сразу сообщать, когда доход как плательщика НПД превысит 2,4 млн ₽ и он потеряет свой статус.

Укажите в договоре, что отсутствие информации о превышении доходов будете расценивать как нарушение условий договора с самозанятым с его стороны и установите обязанность возместить вам убытки, которые могут у вас возникнуть. Например, если ИФНС взыщет с вас НДФЛ, страховые взносы, пени и штрафы.

Из-за ошибок в оформлении отношений с самозанятыми можно попасть в реестр неблагонадёжных поставщиков, а все долги по отчётности и налогам партнёры легко найдут по вашему ИНН на сайте налоговой, Росстата или ФАС.

Какие документы оформить

Договор

Письменный договор с самозанятым допустимо не заключать, но лучше его оформить. Это поможет снизить налоговые риски и дисциплинирует подрядчика.

Если ИП могут заниматься почти любым видом бизнеса, то самозанятые — нет. Например, им запрещено перепродавать товары, сдавать в аренду нежилые помещения. Не могут они оказывать и посреднические услуги, кроме случаев, когда применяют ККТ. В договоре эти моменты можно прописать.

Акт выполненных работ

Акт нужен, чтобы подтвердить, что с самозанятым вы работаете по договору выполнения работ или оказания услуг и трудовых отношений между вами нет.

Чек

Чек — основной документ самозанятого, который подтверждает, что физлицо имеет статус плательщика НПД и сам платит налоги в бюджет. Если заказчик не получит чек, налоговики решат, что деньги перечислили физлицу, и начислят налоги и взносы. От доначислений не спасёт даже справка самозанятого.

Форум

Фотогалерея

- » Компания: Гифтби - изготовление брендированной продукции Наши работы

-

15 Янв 2026 10:34 409Просмотров: 409 0Комментариев: 0

Видеогалерея

- » Компания: Мастер МедиаВнешние жесткие диски из камня. Бизнес сувениры из обсидиана.

-

16 Июн 2022 21:33

11914Просмотров: 11914

1Комментариев: 1

16 Июн 2022 21:33

11914Просмотров: 11914

1Комментариев: 1

Сегодня актуально

- » Раздел: Новости отрасли

- Роскомнадзор за август заблокировал более 4 тыс. фишинговых сайтов 5 Сен 2024 07:42 31466 Просмотров: 31466 0 Комментариев: 0

- » Раздел: Новости отрасли

- В Ozon утвердили процедуру продажи ПВЗ 5 Сен 2024 07:33 33369 Просмотров: 33369 0 Комментариев: 0

- » Раздел: Новости отрасли

- За какие ошибки в рекламе штрафуют 5 Сен 2024 07:13 33404 Просмотров: 33404 0 Комментариев: 0

ТОП 100

Акции

- » Раздел: Акции

- СКИДКА НА ВЕСЬ АССОРТИМЕНТ ДО КОНЦА ЛЕТА!!! 8 Июн 2023 15:48 11634 Просмотров: 11634 0 Комментариев: 0

- » Раздел: Акции

- Скидка на весь ассортимент 10% 31 Мар 2023 16:50 11824 Просмотров: 11824 0 Комментариев: 0

- » Раздел: Акции

- Дарим скидку 23% в честь Дня защитника Отечества! 4 Фев 2022 10:05 8342 Просмотров: 8342 1 Комментариев: 1