-

Как платить НДФЛ и взносы с отпускных

13.10.2023 в 01.33 228Просмотров: 228 0Комментариев: 0 - Полезный разбор

|

Подоходный налог и страховые взносы с отпускных считают в одни дни, а платят в другие.

Отпускные — это деньги вместо зарплаты за тот период, пока работник отдыхает. С них, как и с зарплаты, платят налог на доходы физлиц и взносы в фонды.

Когда и как платить НДФЛ

Бывают отпускные, а бывает компенсация за неиспользованный отпуск. И то, и другое облагается НДФЛ.

В 2023 году ставка налога в общем случае — 13 % для налоговых резидентов РФ и 30 % — для нерезидентов. По умолчанию налоговые резиденты — это те, кто прожил в РФ более 183 дней в течение года. Гражданство значения не имеет. Для тех резидентов, которые зарабатывают более 5 млн ₽ в год, сумма превышения облагается повышенным НДФЛ по ставке 15 %.

С 2024 года все, кто получает доходы от российских работодателей, как резиденты, так и нерезиденты, будут платить НДФЛ по ставкам 13 % или 15 % в зависимости от дохода.

Рассчитать и удержать НДФЛ нужно в день, когда работник получает деньги. А перечислить в налоговую можно позже, в общие сроки, которые установлены для оплаты НДФЛ после перехода на ЕНС (единый налоговый счёт).

Когда платить:

- в общем случае НДФЛ, удержанный за период с 23-го числа предыдущего месяца по 22-е число текущего месяца, нужно заплатить не позднее 28-го числа текущего месяца;

- НДФЛ, удержанный за период с 1 по 22 января, нужно заплатить не позднее 28 января;

- НДФЛ, удержанный за период с 23 по 31 декабря, нужно заплатить не позднее последнего рабочего дня календарного года.

Эти правила относятся как к отпускным, так и к компенсации за неиспользованный отпуск.

За задержку есть штрафы — 20 % от налога, а также пени, которые считаются исходя из текущей ключевой ставки ЦБ РФ. Так что лучше перечислять деньги в налоговую сразу, чтобы точно не забыть.

Как рассчитать страховые взносы

Работодатели платят за сотрудников страховые взносы. Они идут на бесплатную медицину, пенсии и на случай производственных травм.

Размер взносов в общем случае — 30 % от суммы зарплат всех сотрудников. Этот единый тариф введён с 2023 года и включает в себя взносы на пенсионное, медицинское и социальное страхование (в части больничных и декретных выплат). Взносы не удерживают с зарплаты как НДФЛ, их платит работодатель.

Если зарплата отдельного сотрудника превысит предельную базу, то с суммы превышения взносы платятся по пониженной ставке — 15,1 %. На 2023 год установлена предельная база в размере 1 917 000 ₽.

Представители малого и среднего бизнеса (МСП) платят взносы по ставке 15 % с выплат, превышающих МРОТ на каждого сотрудника, вне зависимости от того, достигнута предельная база или нет. В 2023 году МРОТ равен 16 242 ₽, в 2024 он составит скорее всего 19 242 ₽.

Дополнительно к этим 30 % или 15 % работодатели ещё платят взносы на случай травматизма и профессиональных заболеваний — от 0,2 % до 8,5 % в зависимости от вида деятельности.

Взносы по единому тарифу перечисляют в налоговую. Взносы на травматизм перечисляют в Социальный фонд (СФР).

Если сотрудник ушёл в отпуск, страховые взносы платят как обычно — только к зарплате прибавляют ещё и отпускные.

Когда платить взносы с отпускных

Взносы считают в тот же месяц, когда выдали отпускные. Перечислить взносы в налоговую и СФР можно позже — до 28-го числа следующего месяца. С компенсациями за неиспользованный отпуск так же.

Есть отпускные, с которых не нужно платить страховые взносы:

- дополнительный отпуск чернобыльца;

- отпуск для санаторного лечения сотрудника, с которым произошёл несчастный случай на работе или который лечится от профессионального заболевания.

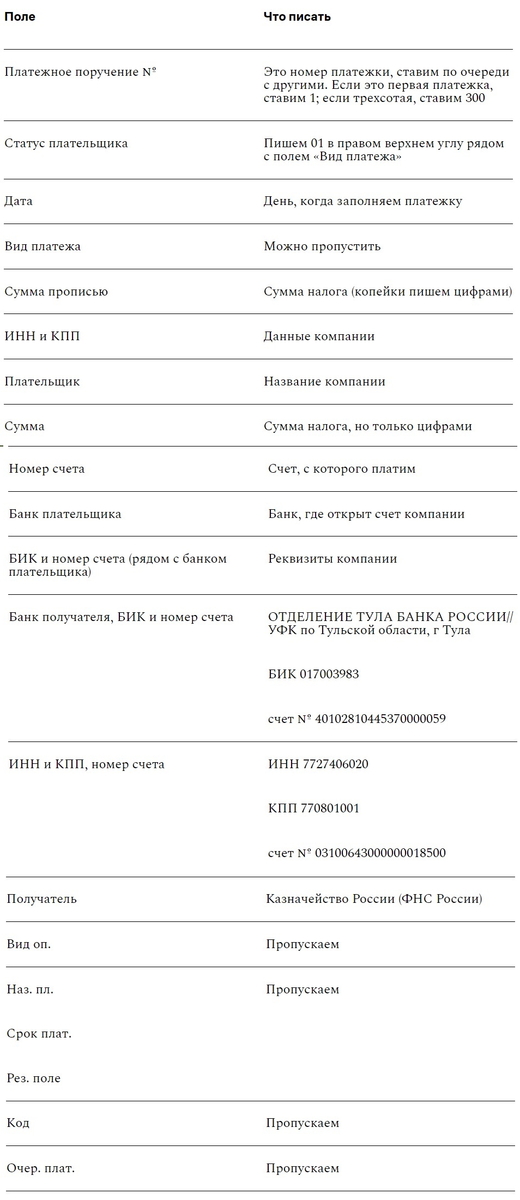

Как заполнить платёжки на оплату НДФЛ и взносов

НДФЛ и взносы по единому тарифу платятся в рамках единого налогового платежа (ЕНП). Их можно перечислить одной платёжкой на общую сумму. Можно и разными, если так удобнее для учёта. Главное — чтобы к 28-му числу на едином налоговом счёте была необходимая сумма.

Что писать

Теперь заполняем поля внизу платёжки: «Получатель» и «Назначение платежа».

В «Получателе» слева направо:

- КБК — 182 01 06 12 01 010000 510;

- ОКТМО компании — 0;

- код основания — 0;

- налоговый период — 0;

- номер документа — основания платежа — 0;

- дата документа — основания платежа — 0;

- последняя клетка — оставляем пустой;

- в назначении платежа указываем «Единый налоговый платёж».

Взносы на травматизм нужно платить отдельно в СФР.

В целом платёжка выглядит так же, как и для ЕНП, но несколько полей нужно заполнить по-другому:

- Статус плательщика — 08.

- Наименование и банковские реквизиты получателя нужно взять на портале СФР, выбрав в правом верхнем углу свой регион.

- Вид оплаты — 01.4.

- Очерёдность платежа — 5.

- КБК — 79710212000061000160.

- ОКТМО — можно узнать на сайте ФНС по адресу регистрации компании или ИП.

- Назначение платежа: «Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за (указываем месяц и год)».

Форум

Фотогалерея

- » Компания: Малевичъ Перьевые ручки "Малевичъ"

-

9 Окт 2023 16:46 2860Просмотров: 2860 0Комментариев: 0

Видеогалерея

- » Компания: Мастер МедиаВнешние жесткие диски из камня. Бизнес сувениры из обсидиана.

-

16 Июн 2022 21:33

7671Просмотров: 7671

0Комментариев: 0

16 Июн 2022 21:33

7671Просмотров: 7671

0Комментариев: 0

Сегодня актуально

- » Раздел: Новости отрасли

- Верификация помогает решить проблему ложных аккаунтов 2 Мая 2024 23:44 35 Просмотров: 35 0 Комментариев: 0

- » Раздел: Новости отрасли

- Как рассчитать страховые взносы для МСП в 2024 году 2 Мая 2024 18:38 61 Просмотров: 61 0 Комментариев: 0

- » Раздел: Новости отрасли

- Международные посылки «Почты России» задерживаются 2 Мая 2024 15:25 82 Просмотров: 82 0 Комментариев: 0

ТОП 100

Акции

- » Раздел: Акции

- СКИДКА НА ВЕСЬ АССОРТИМЕНТ ДО КОНЦА ЛЕТА!!! 8 Июн 2023 15:48 5961 Просмотров: 5961 0 Комментариев: 0

- » Раздел: Акции

- Скидка на весь ассортимент 10% 31 Мар 2023 16:50 6224 Просмотров: 6224 0 Комментариев: 0

- » Раздел: Акции

- Дарим скидку 23% в честь Дня защитника Отечества! 4 Фев 2022 10:05 4969 Просмотров: 4969 0 Комментариев: 0