-

Как сделать возврат налогового вычета в 2024 году

12.01.2024 в 15.44 566Просмотров: 566 0Комментариев: 0 - За квартиру, лечение, обучение

|

Подать документы можно уже теперь.

В 2024 году россияне вправе получить возврат налоговый вычет по НДФЛ.

Как получить возврат налогового вычета в 2024 году

С начала нового года граждане РФ могут оформить возврат части налога за три предыдущих года — 2023, 2022 и 2021. Подать документы можно уже в январе 2024 года.

Оформить налоговый вычет можно в стандартном или упрощённом порядке.

• Стандартный порядок применяется для всех видов вычетов. Чтобы получить деньги, надо заполнить 3-НДФЛ по итогам года, а потом приложить документы, которые подтвердят расходы. ФНС проведёт проверку в срок до 90 дней после подачи документов — в случае отсутствия нарушений, ведомство переведёт деньги по указанным реквизитам. Подать декларацию можно в любой день года.

• Упрощённый порядок применяется для имущественных и инвестиционных вычетов — налогоплательщику достаточно подписать заявление в личном кабинете портала nalog.ru. Сроки тоже сократили, например, если информация поступит до 25 марта, то заявление сформируют до 20 апреля. Камеральная проверка в этом случае займёт не 90, а до 30 дней.

Планируется, что по итогам года ФНС сформирует предзаполненное заявление на возврат налогового вычета, а граждане смогут его подписать в пару кликов, а потом получить деньги без заполнения деклараций и сбора документов.

Обязанность подавать все необходимые сведения в налоговую ляжет на плечи самих организаций и лицензированных ИП, но для передачи сведений нужно дать согласие в том же личном кабинете на официальном сайте ФНС.

Если в ходе камеральной проверки налоговая выявит несоответствия, тогда налогоплательщику придёт уведомление, и он будет обязан предоставить подтверждающие документы.

Что изменилось с 2024 года

С 1 января обновили лимиты сумм для социальных налоговых вычетов.

Теперь можно вернуть:

- до 19,5 тыс. ₽ за все расходы в категории, ранее — 15,6 тыс. ₽;

- 14,3–19,5 тыс. ₽ за расходы на обучение детей, ранее — 6,5 тыс. ₽.

Дополнительно увеличат предел выплат по социальным вычетам — 150 тыс. ₽ вместо 120 тыс. ₽. Налогоплательщики могут рассчитывать на возврат 13 % — это 19 500 ₽ в год.

Лимит возврата налогового вычета за обучение 2024 также вырастет с 50 тыс. ₽ до 110 тыс. ₽ — в год можно вернуть до 14 300 ₽. Налогоплательщики имеют право на такой возврат за себя, своих детей, сестёр и братьев, подопечных до 18 лет или до 24 лет, обучающихся на очном отделении.

В 2024 году освобождаются от НДФЛ:

- доходы в виде единовременных выплат для женщин со званием «Мать-героиня» и граждан, получивших орден «Родительская слава»;

- доходы в виде премий, призов и подарков (в денежной или натуральной форме) за спортивные достижения, грантов.

Имущественные вычеты

Вычет положен налогоплательщикам, которые участвовали в операциях с недвижимостью: оформляли сделки купли-продажи на квартиру, дом или другой жилой объект.

Имущественный налоговый вычет при покупке

Этот вычет не является дотацией, а представляет собой освобождение от уплаты НДФЛ — единоразовую компенсацию за покупку недвижимости. Условие для вычета — на протяжении года у налогоплательщика были выплаты, облагаемые стандартной ставкой 13 %. Если у него не было зарплаты или иных приравненных к ней доходов, право на вычет автоматически пропадает.

На возврат налогового вычета за квартиру могут рассчитывать:

- налоговые резиденты, получающие доход в России, который подлежит налогообложению, причём иностранцы тоже имеют право подать документы на такой вычет;

- граждане, которым в наследство перешёл объект с долгами по ипотеке;

- родители, заменяющие их лица, а также попечители и опекуны, которые оформили жильё на детей и подопечных, не достигших совершеннолетия;

- ИП, работающие по общей системе налогообложения (ОСНО).

В случае приобретения дома, квартиры или иного жилья в совместную собственность, можно оформить имущественный вычет для супруги или супруга. Размер определяется понесёнными расходами. При этом не важно, кто имеет право собственности на недвижимость.

На законодательном уровне определены лимиты имущественного вычета:

- 2 млн ₽ — для вложений в новостройку или вторичное жильё;

- 3 млн ₽ — при погашении процентов по целевым заёмным средствам, в том числе ипотечному кредиту.

Вычет при продаже

Для получения необходимо выполнить определённые условия. Для объектов жилой недвижимости, приобретённых с 1 января 2016 года и минимальным сроком владения 3 года, это:

- квартира, дом, комната были унаследованы или оформлены по договору дарения от ближайших родственников;

- объект был приватизирован;

- собственник получил его по договору пожизненного содержания с иждивением;

- на момент продажи квартиры в собственности нет иного жилья, включая совместно нажитое имущество супругов.

Для других случаев минимальный лимитированный срок владения объектом недвижимостью составляет 5 лет.

Продавец обязан уплатить налог 13 %, если квартира находится в собственности меньше установленного минимального срока. Но в этом случае за ним сохраняется право подать заявление на возврат налогового вычета в 2024 с продажи. Максимальная сумма в данном случае составит 1 млн ₽.

Налоговый вычет, равный выкупной стоимости квартиры, можно оформить, если она была изъята для нужд муниципалитета или государства, и при этом собственнику была выплачена компенсация выкупной стоимости.

Вычет полагается и за продажу недвижимости, которую собственник получил по программе реновации. Доход от продажи можно уменьшить на сумму, потраченную на приобретение квартиры, которую пришлось освободить.

Вычет по ипотеке на проценты

Оформляется на проценты, которые собственник должен выплатить банку. Сумма возврата по ипотеке налогового вычета 2024 рассчитывается на основе реально погашенных процентов и составляет 13 % от размера выплаченных средств.

Зафиксированный лимит расходов, идущих на погашение процентов, — 3 млн ₽.

Таким образом, вернуть можно максимум 390 тыс. ₽. Общий размер компенсации за покупку недвижимости и за банковские проценты не будет больше 650 тыс. ₽.

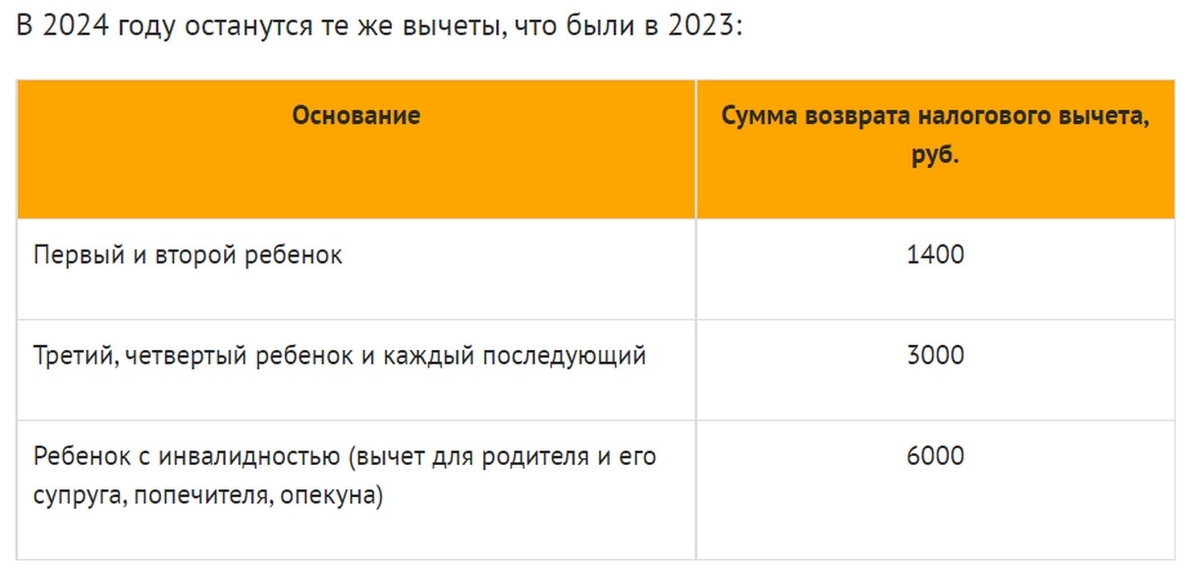

Стандартные вычеты

Стандартные налоговые вычеты в 2024 году делятся на две группы: на заявителя (на себя) и детей.

Стандартный налоговый вычет на заявителя

Стандартный налоговый вычет на себя полагается определённым категориям лиц:

- инвалидам с детства;

- инвалидам I и II групп;

- лицам, получившим инвалидность из-за Чернобыльской аварии;

- супругам и родителям военнослужащих, которые погибли при выполнении долга.

Полный перечень лиц, имеющих право на вычет, представлен в НК РФ ст. 218. За каждый месяц года им полагаются выплаты в размере 500 ₽ или 3000 ₽— сумма зависит от того, к какой категории относится налогоплательщик. Например, людям-инвалидам с детства положено 500 ₽ ежемесячно, а тем, кто получил инвалидность, участвуя в устранении последствий аварии на Чернобыльской АЭС, выплачивают по 3000 ₽ каждый месяц.

Если гражданин относится сразу к нескольким категориям, то ему предоставляется право на максимальный по ним налоговый вычет — размеры выплат не суммируются.

Стандартный вычет на детей

На ребёнка-инвалида I или II группы в возрасте 18–24 лет, который проходит очное обучение, предоставляется повышенный вычет.

Важно! У единственного родителя есть право на «двойной детский» вычет. Если он вступит в брак, то выплата будет предоставлена в одинарном размере, начиная с месяца, который следует за месяцем регистрации брака.

При определении суммы возврата налогового вычета в 2024 учитывают общее количество детей. Первым ребёнком признаётся старший по возрасту, независимо от того, оформлен ли сейчас на него вычет или нет. Очерёдность детей определяют в хронологическом порядке. Для детей-инвалидов суммы складываются с обычными вычетами, исходя из очерёдности ребёнка.

Важно! Из-за смерти одного из детей их общее количество, необходимое для получения налогового вычета, не уменьшается.

«Детский» вычет предоставляется до того момента, пока доход налогоплательщика, облагаемый ставкой 13 %, с начала года не станет больше 350 тыс. ₽. Как только это произойдёт, он потеряет право на выплату.

Социальные вычеты

Эти выплаты предоставляются физическим лицам в размере, равной сумме фактических расходов за определённый налоговый период. Возврат налогового вычета за лечение в 2024 году можно получить у работодателя или в ФНС, предоставив декларацию, заполненную по форме 3-НДФЛ. Размер вычета ограничен, исключение из правила — дорогостоящее лечение.

Социальные вычеты в 2024 году касаются ряда расходов:

- на обучение (кроме обучения детей);

- на медицинские услуги и покупку лекарственных препаратов, которые были назначены доктором;

- услуги физкультурно-оздоровительного характера;

- уплата дополнительных взносов на накопительную часть пенсии.

Полный перечень указан в статье 219 НК РФ.

Вычет на лечение

В состав вычета для физлица включаются расходы:

- на оплату медицинских услуг и дорогостоящее лечение для самого гражданина, его супруга (супруги), родителям, детям (включая усыновлённых) до 18 лет и до 24 лет, если они обучаются на очном отделении, подопечным до 18 лет;

- на покупку медикаментов по рецепту, выписанному доктором, для себя или членов семьи;

- на страховые взносы, определённые договором ДМС, который был заключён в целях собственного лечения или оказания квалифицированной медицинской помощи членам семьи.

Размер выплат равен фактическим расходам, но он не может быть больше 120 тыс. ₽ за календарный год. Неиспользованный остаток вычета не разрешается переносить на следующий год.

Вычет на обучение

Порядок выплат закреплён в ст. 219 НК РФ.

Они полагаются физическим лицам, которые оплатили:

- собственное обучение на очном, заочном, вечернем или ином отделении;

- обучение своих детей на очной форме, достигших 24-летнего возраста;

- очное обучение опекаемых в возрасте до 18 лет;

- обучение бывших опекаемых в возрасте до 24 лет;

- очное обучение родных или сводных братьев и сестёр;

- очное обучение супруга (супруги).

Получить вычет можно не только за обучение в вузе, но и любом другом образовательном учреждении (государственном или частном), у которого есть лицензия, подтверждающее право осуществлять образовательную деятельность.

К таким учреждениям относятся:

- детские сады;

- школы;

- учреждения допобразования, где проходят курсы повышения квалификации;

- автошколы;

- центры изучения иностранных языков;

- учебные центры службы занятости;

- ДЮСШ;

- детские школы искусств;

- музыкальные школы.

Максимальные расходы, за которые положен вычет, составляют 120 тыс. ₽ в год. Для оплаты обучения детей — 50 тыс. ₽. Таким образом, от государства можно получить до 22,1 тыс. ₽ в год — даже если расходы будут больше, то это предельный лимит выплат.

По этой причине дорогостоящее обучение рекомендуется оплачивать в несколько этапов. Или, например, разрешается подавать заявление на два вычета, если были совершены оплаты своего обучения и обучения ребёнка.

С 1 января 2024 года установлен новый максимальный размер совокупных трат на обучение — 110 тыс. ₽ на каждого из детей в общей сумме, которая перечислена родителям, попечителям или опекунам.

Чтобы получить вычет, нужно предоставить справку об оплате образовательных услуг. Её выдаёт образовательное учреждение или ИП, оказывающий подобные услуги.

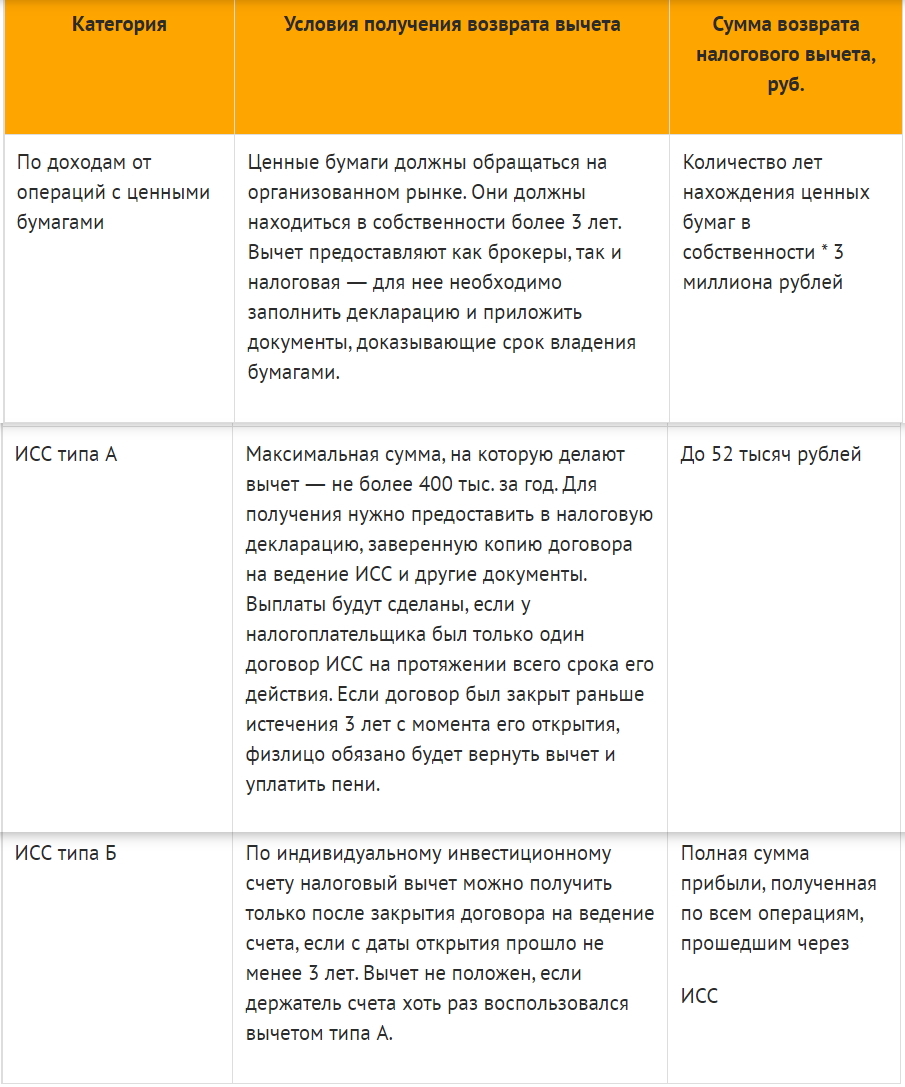

Инвестиционный вычет

Возврат налогового вычета в 2024 году положен нескольким категориям резидентов:

- тем, кто получил доход от операций, совершённых с ценными бумагами;

- тем, кто пополнял индивидуальный инвестиционный счёт (ИСС) — тип А;

- тем, кто получил доход от операций, которые были учтены на ИСС — тип Б.

Профессиональный вычет

Право на льготу предоставляется:

- индивидуальным предпринимателям, которые применяют ОСНО;

- адвокатам, нотариусам и представителям других профессий, открывшим свои кабинеты и ведущим частную практику;

- физлицам, выполняющим работы или оказывающим услуги на основе договора гражданско-правового характера;

- авторам произведений литературы, искусства, науки, получающим отчисления и вознаграждения.

Сумма вычета определяется размером фактических расходов, которые имеют документальное подтверждение и непосредственно связаны с извлечением дохода при выполнении определённого вида работ или оказания тех или иных услуг.

У профессиональной налоговой льготы нет ограничений по сумме, как это обстоит с другими видами вычетов. Каждый, кто попадает в обозначенные категории, может получить компенсацию от государства, заявив затраты, связанные с профессиональной деятельностью.

Срок возврата налогового вычета

Срок возврата налогового вычета по НДФЛ в 2024 году любого типа — четыре календарных месяца. Три из них отводят на камеральную проверку поданной декларации по форме 3-НДФЛ. В течение оставшегося месяца осуществляется перевод денег. Отсчёт срока начинают с момента подачи заявления в налоговую инспекцию.

Форум

Фотогалерея

- » Компания: Гифтби - изготовление брендированной продукции Наши работы

-

15 Янв 2026 10:34 478Просмотров: 478 0Комментариев: 0

Видеогалерея

- » Компания: Мастер МедиаВнешние жесткие диски из камня. Бизнес сувениры из обсидиана.

-

16 Июн 2022 21:33

11969Просмотров: 11969

1Комментариев: 1

16 Июн 2022 21:33

11969Просмотров: 11969

1Комментариев: 1

Сегодня актуально

- » Раздел: Новости отрасли

- Почти половина россиян проходили обучение для личного развития 5 Сен 2024 08:09 30803 Просмотров: 30803 0 Комментариев: 0

- » Раздел: Новости отрасли

- Роскомнадзор за август заблокировал более 4 тыс. фишинговых сайтов 5 Сен 2024 07:42 31676 Просмотров: 31676 0 Комментариев: 0

- » Раздел: Новости отрасли

- За какие ошибки в рекламе штрафуют 5 Сен 2024 07:13 34257 Просмотров: 34257 0 Комментариев: 0

ТОП 100

Акции

- » Раздел: Акции

- СКИДКА НА ВЕСЬ АССОРТИМЕНТ ДО КОНЦА ЛЕТА!!! 8 Июн 2023 15:48 11687 Просмотров: 11687 0 Комментариев: 0

- » Раздел: Акции

- Скидка на весь ассортимент 10% 31 Мар 2023 16:50 11880 Просмотров: 11880 0 Комментариев: 0

- » Раздел: Акции

- Дарим скидку 23% в честь Дня защитника Отечества! 4 Фев 2022 10:05 8389 Просмотров: 8389 1 Комментариев: 1