-

Как сэкономить на налогах в 2023-м

15.09.2023 в 00.57 647Просмотров: 647 0Комментариев: 0 - Несколько способов

|

В арсенале средств — льготные ставки, налоговые каникулы и вычет страховых взносов.

Уменьшить налоговую нагрузку, не нарушая закон, возможно. Об этом рассказала эксперт Наталья Грачёва, специалист налогового учёта первой онлайн-бухгалтерии «Модульбанка».

Уйти на налоговые каникулы

Для упрощенки налоговый период равен году. А патент можно приобрести на срок от месяца до года, и для ИП на патенте каникулы будут длиться два срока действия патента.

Получается, что выгоднее регистрировать ИП в начале года, чтобы не урезать себе каникулы, а патент покупать сразу на год.

Но общий срок действия этой льготы заканчивается 31 декабря 2024 года (п. 3 ст. 2 закона от 29.12.2014 г. № 477-ФЗ).

В 2023 году такая льгота действует практически во всех субъектах РФ — полный список можно посмотреть здесь.

Применять налоговые каникулы могут те, кто:

- начали работать после выхода регионального закона о налоговых каникулах;

- работают в производстве, социальной сфере, науке, бытовых услугах или гостиничном бизнесе — каждый регион определяет их самостоятельно;

- получают 70 % дохода от льготного вида деятельности;

- соответствуют дополнительным ограничениям, которые предполагает использование каникул в том или ином регионе, например, это могут быть лимиты по численности работников или общей выручке.

Чтобы уйти на налоговые каникулы, ИП на УСН не надо писать никаких заявлений — достаточно указать нулевую ставку в декларации по итогам года. При этом вести книгу доходов и расходов всё равно обязательно.

А тем, кто работает на патенте, в заявлении на его получение нужно указать нулевую ставку и реквизиты регионального закона о налоговых каникулах. Для этого есть специальные поля в нижней части листа 2 заявления (форма 26.5-1). После этого в налоговой выдадут патент, в котором сумма оплаты равна нулю.

Чтобы предпринимателю на патенте уйти на налоговые каникулы, нужно вписать «0» в выделенное поле и указать нормативный акт, согласно которому действует нулевая ставка.

На страховые взносы налоговые каникулы не влияют, и отчётность при УСН тоже нужно сдавать, как обычно, — раз в год до 30 апреля за прошлый год. А ИП на патенте отчётность не подают.

Выбрать для работы регион со льготами

Предприниматель платит налог по ставкам того региона, где он зарегистрирован по месту жительства. Чтобы сэкономить на налогах, ИП при УСН и патенте может переехать туда, где ставки ниже, а бизнес при этом продолжать вести на прежнем месте.

Если предприниматель собирается зарегистрироваться в ЕГРИП впервые, он может сразу посмотреть, в каком регионе и для каких видов деятельности выгодные налоговые ставки. Затем выбрать наиболее подходящий для своего бизнеса код ОКВЭД и озадачиться переездом. Но перед регистрацией важно проверить срок действия пониженной ставки. Это можно сделать на сайте ФНС в том же разделе или в отделении налоговой.

Но если предприниматель только формально зарегистрируется в льготном регионе, а фактически будет жить по прежнему адресу, налоговики могут обвинить его в получении необоснованной налоговой выгоды и начислить платежи в бюджет по полной ставке.

Уменьшить налоги на страховые взносы за себя и за сотрудников

ИП может уменьшить налог при УСН «Доходы» (п. 3.1 ст. 346.21 НК РФ) и стоимость патента (п. 1.2 ст. 346.51 НК РФ) на страховые взносы.

К таким страховым взносам относятся

- Обязательные страховые взносы за сотрудников, которые ИП уплатил в налоговом или отчётном периоде.

- Обязательные страховые взносы ИП за себя, которые он должен уплатить в налоговом или отчётном периоде.

- Расходы по оплате больничных за счёт средств работодателя.

- Взносы по договорам добровольного личного страхования в пользу работников.

Если у ИП есть работники, то налог при УСН или стоимость патента можно снизить за счет страховых взносов до 50 %. Если же работников нет, то можно вычитать взносы из налога без ограничений, вплоть до 100 %.

Чтобы получить вычет по страховым взносам, ИП на упрощёнке должны указывать в уведомлениях по единому налоговому счёту (ЕНС) и в декларациях по УСН уменьшенную сумму налога с учётом вычета.

ИП на патенте уведомления по ЕНС и декларации не сдают, поэтому, чтобы вычесть страховые взносы из стоимости патента, нужно направить в ИФНС специальное уведомление.

Выбрать подходящий налоговый режим

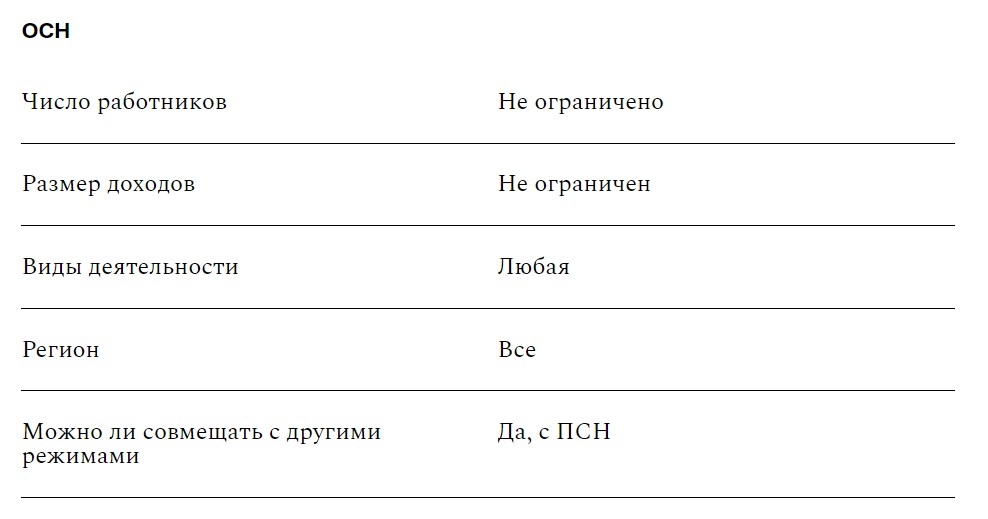

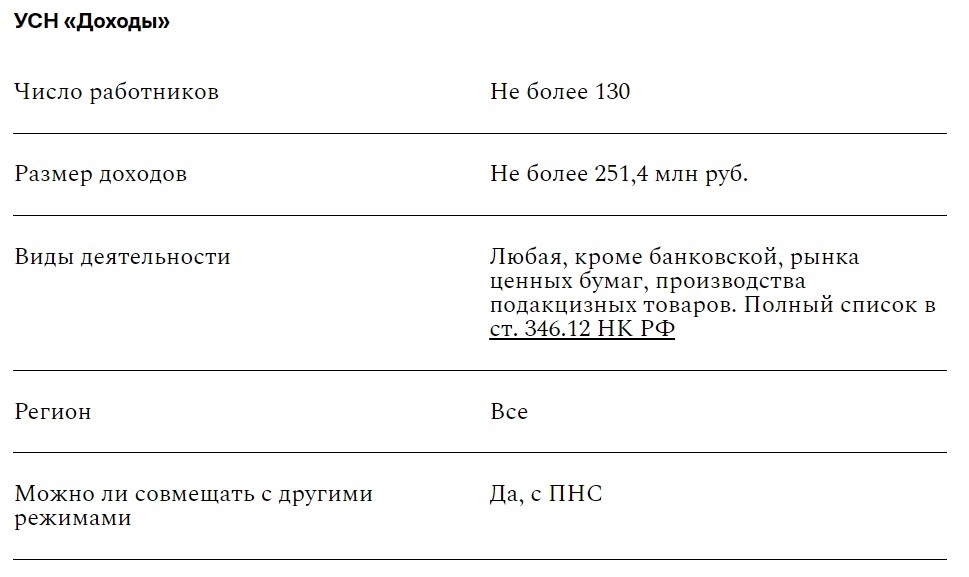

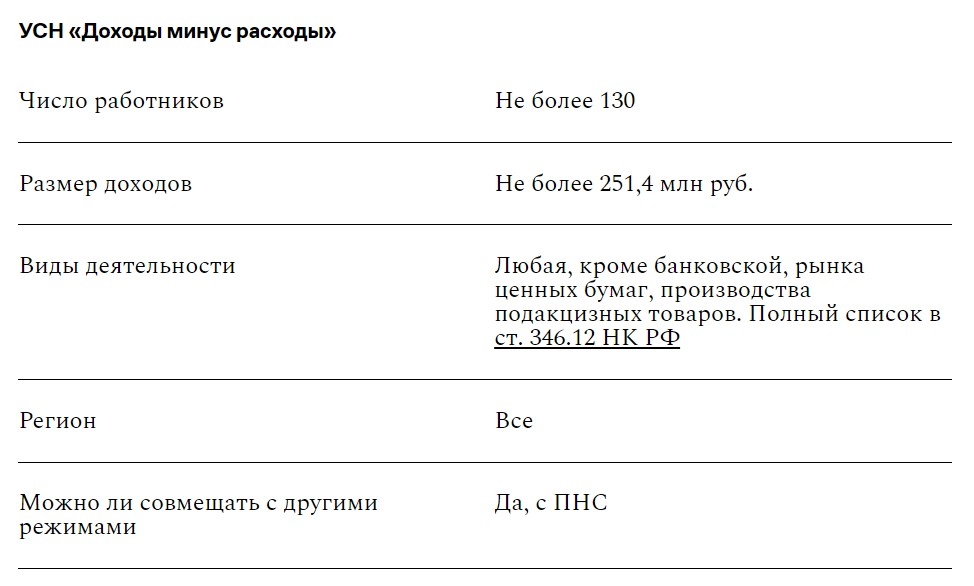

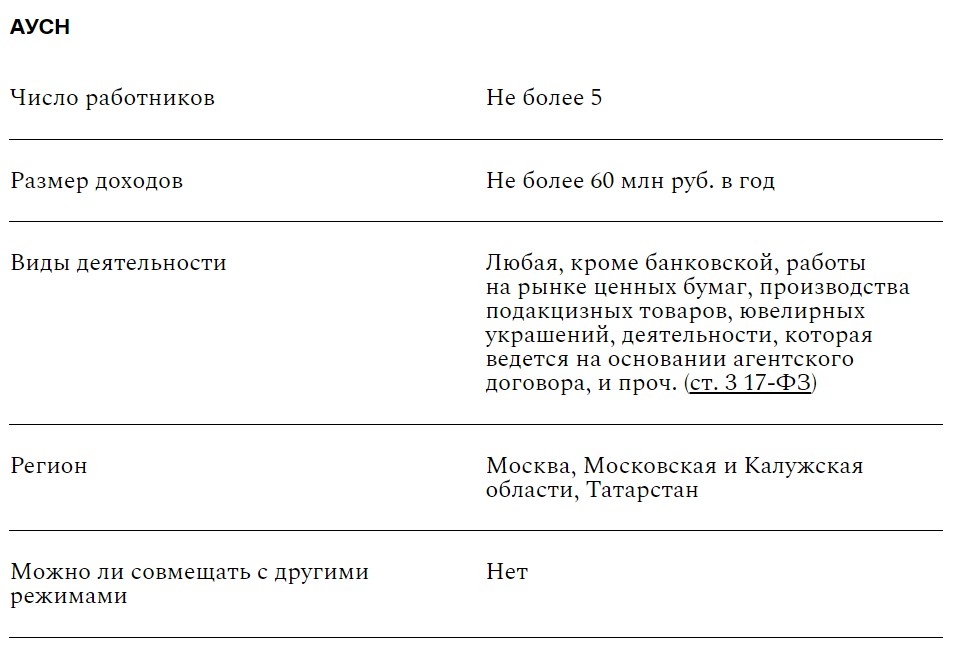

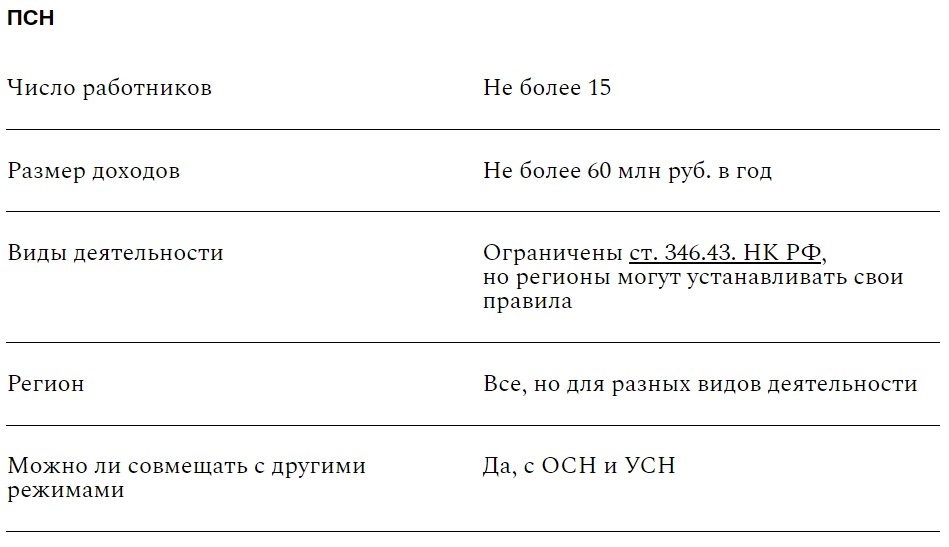

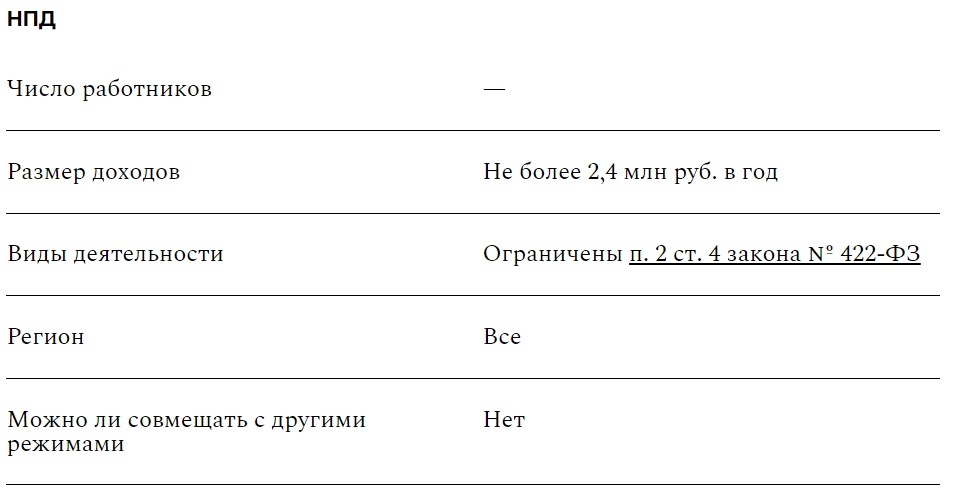

Помимо общей системы налогообложения (ОСН) и упрощёнки (УСН и АУСН) есть ещё два режима, на которых можно сэкономить, — патент (ПСН) и налог на профессиональный доход (НПД).

Переход на них зависит от доходов ИП, его вида деятельности и числа сотрудников. Посчитать, какая из этих систем будет выгоднее, стоит вместе с бухгалтером. Но, по опыту, когда прибыльность бизнеса растёт, ИП при УСН чаще переходят со схемы «Доходы минус расходы» на схему «Доходы» или на ПСН. А на НПД — когда бизнес стал развиваться хуже. Ниже — условия работы в этих режимах.

ИП, работающий по ОСН, платит:

• НДФЛ за себя — 13 % от дохода; если доход выше 5 млн ₽ в год, то 15 % (п. 1 ст. 224 НК РФ).

• НДФЛ за каждого сотрудника в штате — 13 % от дохода сотрудника (п. 1 ст. 224 НК РФ).

• НДС — 0 %, 10 % или 20 % с дохода от реализации товаров, работ и услуг в зависимости от вида бизнеса (ст. 164 НК РФ).

• Страховой взнос за себя — фиксированный (в 2023 году это 45 842 ₽) и дополнительный — 1 % с части годового дохода, превысившей 300 тыс. ₽. Существует лимит общей суммы взносов на пенсионное страхование, в 2023 году он равен 302 903 ₽.

• Страховой взнос за каждого сотрудника в штате — 30 % от зарплаты на обязательное пенсионное и медицинское страхование; от 0,2 % до 8,5 % — взносы на страхование от несчастных случаев.

При этом режиме ИП платит 6 %, если его доходы меньше 188,55 млн ₽, и 8 %, если они больше этой суммы. В регионах ставка может быть снижена до 1 %.

НДФЛ за себя и НДС предприниматель, выбравший УСН, не платит (исключение — НДС при ввозе товаров в Россию). Но надо платить НДФЛ за сотрудников в штате и страховые взносы — и за них, и за себя.

При этом налоговом режиме ставка 15 %, если доход меньше 188,55 млн ₽ в год, и 20 %, если он больше этой суммы. В регионах ставка может быть снижена до 5 %.

Как и при схеме «Доходы», здесь ИП платит НДФЛ за сотрудников в штате и страховые взносы.

Это вариант УСН, при котором сумму налога, в том числе НДФЛ за сотрудников, рассчитывает сама налоговая. Налоговая ставка по схеме «Доходы» — 8 %, а по схеме «Доходы минус расходы» — 20 %. НДФЛ и страховые взносы за себя и НДС не уплачиваются. А из страховых взносов за сотрудников ИП при таком режиме делает ежемесячный взнос на травматизм 184,75 ₽

Полные перечни видов деятельности, к которым ПСН применяется в регионе, нужно смотреть в региональных законах на сайте налоговой.

Вместо НДФЛ за себя и НДС (исключение — НДС при ввозе товаров в Россию) предприниматель оплачивает стоимость патента — это 6 % от потенциально возможного дохода. Еще ИП платит НДФЛ за сотрудников, страховые взносы за себя и за них.

НДФЛ за себя и НДС предприниматель при этом режиме не платит — только налог по ставке 4 % или 6 % через приложение «Мой налог». Страховые взносы за себя вносятся добровольно. Сотрудников ИП на НПД нанимать не может, поэтому прочих выплат в налоговую он не делает.

Порядок перехода с одного режима на другой

УСН: перейти на этот режим можно только с начала следующего года. Для этого используется форма 26.2-1, которую нужно подать до 31 декабря предыдущего года (п. 1 ст. 346.13 НК РФ).

Поменять объект налогообложения при УСН («Доходы» или «Доходы минус расходы») тоже можно только с начала года. Для этого нужно до 31 декабря предыдущего года направить в ИФНС уведомление по форме 26.2-6 (п. 2 ст. 346.14 НК РФ).

АУСН: на этот режим переход также возможен только с начала следующего года. Нужно подать налоговикам уведомление через личный кабинет до 31 декабря предыдущего года (п. 1 ст. 4 закона от 25.02.2022 г. № 17-ФЗ).

Объект налогообложения при АУСН («Доходы» или «Доходы минус расходы») тоже меняют с начала года. Для этого нужно до 31 декабря предыдущего года направить в ИФНС уведомление через личный кабинет (п. 2 ст. 5 закона № 17-ФЗ).

ПСН: для работы на ПСН надо подать заявление по форме 26.5-1 не позднее чем за 10 дней до начала деятельности, на которую ИП хочет получить патент (п. 2 ст. 346.45 НК РФ).

НПД: ИП будет считаться плательщиком налога на профессиональный доход с того дня, когда зарегистрируется в приложении «Мой налог» или в личном кабинете плательщика НПД (ст. 5 закона от 27.11.2018 г. № 422-ФЗ).

НПД нельзя совмещать с другими режимами, поэтому ИП должен отправить налоговикам уведомление о снятии с предыдущего режима:

- о прекращении применения УСН (форма 26.2-8) или ЕСХН (форма 26.1-7) — в течение месяца после перехода на НПД;

- об отказе от патента (форма 26.5-4) — в течение 10 календарных дней после перехода на НПД.

Форум

Фотогалерея

- » Компания: Малевичъ Перьевые ручки "Малевичъ"

-

9 Окт 2023 16:46 2859Просмотров: 2859 0Комментариев: 0

Видеогалерея

- » Компания: Мастер МедиаВнешние жесткие диски из камня. Бизнес сувениры из обсидиана.

-

16 Июн 2022 21:33

7670Просмотров: 7670

0Комментариев: 0

16 Июн 2022 21:33

7670Просмотров: 7670

0Комментариев: 0

Сегодня актуально

- » Раздел: Новости отрасли

- Международные посылки «Почты России» задерживаются 2 Мая 2024 15:25 68 Просмотров: 68 0 Комментариев: 0

- » Раздел: Новости отрасли

- Среди необычных вакансий оказались водолаз и геймерша-ведущая 2 Мая 2024 11:05 66 Просмотров: 66 0 Комментариев: 0

- » Раздел: Новости отрасли

- У создателей финансовых пирамид в ходу несколько схем 2 Мая 2024 09:09 77 Просмотров: 77 0 Комментариев: 0

ТОП 100

Акции

- » Раздел: Акции

- СКИДКА НА ВЕСЬ АССОРТИМЕНТ ДО КОНЦА ЛЕТА!!! 8 Июн 2023 15:48 5959 Просмотров: 5959 0 Комментариев: 0

- » Раздел: Акции

- Скидка на весь ассортимент 10% 31 Мар 2023 16:50 6223 Просмотров: 6223 0 Комментариев: 0

- » Раздел: Акции

- Дарим скидку 23% в честь Дня защитника Отечества! 4 Фев 2022 10:05 4969 Просмотров: 4969 0 Комментариев: 0